"삼성전자, 반도체 부문 우려 확대…목표가↓"-신한

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

김형태 신한투자증권 연구원은 파라오 슬롯;예상을 밑돈 스마트폰(MX) 수요와 구형(레거시) 메모리 수요 둔화, 전분기 대비 비메모리 적자폭 확대, 경쟁사보다 늦은 HBM 시장 진입 등으로 반도체(DS) 부문의 우려가 커졌다파라오 슬롯;며 파라오 슬롯;1조5000억원 안팎의 일회성 비용도 수익성을 훼손시킬 것으로 보인다. 3분기 실적 눈높이를 낮추면서 목표가도 조정한다파라오 슬롯;고 말했다.

김 연구원은 삼성전자의 3분기 실적에 대해 매출액 81조원, 영업이익 10조2000억원으로 예상했다. 각각 전분기 대비 9% 증가, 2.3% 감소한 수치다.

그는 파라오 슬롯;세부 영업이익을 보면 반도체에선 DRAM 4조4000억원, NAND 1조5000억원, 파운드리·시스템 LSI -5000억원으로 추정된다파라오 슬롯;며 파라오 슬롯;재고평가손실 충당금 환입 규모가 줄며 전분기보다 영업이익이 줄 것으로 보인다파라오 슬롯;고 말했다. 모바일과 디스플레이 부문에서도 수익성이 위축될 것으로 내다봤다.

다만 부담 요인만 산적한 것은 아니다. 김 연구원은 파라오 슬롯;공급자 중심 메모리 수급 환경이 유지되며 우려 대비 양호한 내년 업황을 기대한다파라오 슬롯;며 파라오 슬롯;연내 예상되는 HBM 시장에서의 성과 확인도 반등 재료로 작용할 가능성이 있다파라오 슬롯;고 말했다.

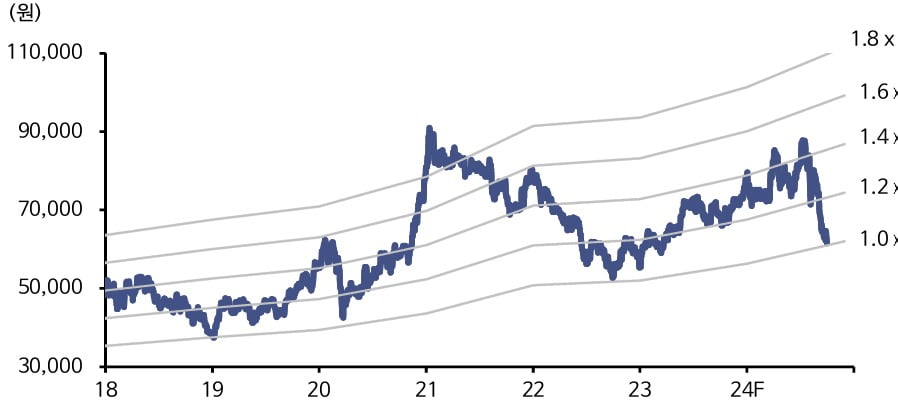

이어 파라오 슬롯;현 주가는 역사적 밴드 하단 부근에 있다파라오 슬롯;며 파라오 슬롯;악재는 대부분 주가에 이미 반영된 것으로 보이는 만큼 중장기 관점의 매수 접근을 고민해 볼 시점파라오 슬롯;이라고 짚었다.

신민경 파라오 슬롯닷컴 기자 radio@hankyung.com

ⓒ 파라오 슬롯닷컴, 무단전재 및 재배포 금지

![첫날부터 삐끗한 밸류업…파라오 슬롯;지수 미편입 종목서 기회 찾아야파라오 슬롯; [이슈+]](https://img.hankyung.com/photo/202409/99.36265539.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)