"은행주, 내년 핵심지표 개선 어려운 환경…방어적 접근 추천"-KTB

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

KTB투자증권은 3일 은행업종에 대해 저평가 매력에도 불구하고 내년에 핵심지표의 뚜렷한 개선을 기대하기 어려운 상황이라며 방어적으로 접근할 것을 추천했다. 투자의견은 '중립'을 제시했다.

김한이 연구원은 "은행주의 현재 주가순자산비율(PBR)은 0.50배로 현저한 저평가 상태지만 시장 전반에 걸친 자산가치 재평가를 기대하기는 아직 이르다"며 "자기자본이익률(ROE)의 추가 상승이 어렵다는 인식과 지속된 규제 우려 때문"이라고 밝혔다.

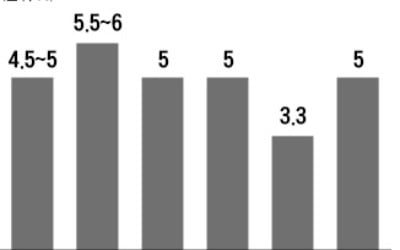

내년에 증익이 미미한 상황에서 ROE은 8.9%로 0.6%포인트 하락할 것으로 예상했다. 핵심지표인 순이자마진(NIM), 대출성장, 대손비용률(CCR)도 올해보다 개선되기는 어려운 환경이라고 진단했다.

김 연구원은 "강력한 규제에 대한 우려는 정책 효과가 확인될 내년 하반기까지 지속될 것"이라면서 "빠르면 3월 말께 1분기 실적이 견조한 것으로 확인될 때 반등을 타진할 전망"이라고 내다봤다.

최선호주로는 와 을 꼽았다. ROE 대비 저평가 폭이 가장 크고 이익 방어력을 보유했다는 평가다.

오정민 슬롯 머신닷컴 기자blooming@hankyung.com

김한이 연구원은 "은행주의 현재 주가순자산비율(PBR)은 0.50배로 현저한 저평가 상태지만 시장 전반에 걸친 자산가치 재평가를 기대하기는 아직 이르다"며 "자기자본이익률(ROE)의 추가 상승이 어렵다는 인식과 지속된 규제 우려 때문"이라고 밝혔다.

내년에 증익이 미미한 상황에서 ROE은 8.9%로 0.6%포인트 하락할 것으로 예상했다. 핵심지표인 순이자마진(NIM), 대출성장, 대손비용률(CCR)도 올해보다 개선되기는 어려운 환경이라고 진단했다.

김 연구원은 "강력한 규제에 대한 우려는 정책 효과가 확인될 내년 하반기까지 지속될 것"이라면서 "빠르면 3월 말께 1분기 실적이 견조한 것으로 확인될 때 반등을 타진할 전망"이라고 내다봤다.

최선호주로는 와 을 꼽았다. ROE 대비 저평가 폭이 가장 크고 이익 방어력을 보유했다는 평가다.

오정민 슬롯 머신닷컴 기자blooming@hankyung.com

ⓒ 슬롯 머신닷컴, 무단전재 및 재배포 금지

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)